Налоги TuneUp Инструкции

Л. Репникова|А. Репников|Все авторы Добавлен: 2024.11.05

Инструкция и образец правильно заполненной декларации о доходах и имуществе физического лица (форма 270.00)

Видео-инструкция - “Инструкция как подать декларацию по форме 270.00 - Вступление":

Видео-инструкция - первые шаги в кабинете налогоплательщика:

Пошаговая инструкция:

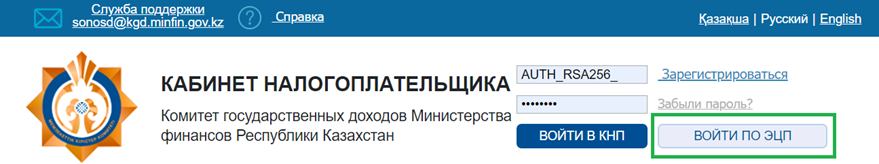

1. Заходим на сайт Кабинета Налогоплательщика и нажимаем «Войти по ЭЦП»:

https://cabinet.kgd.gov.kz/knp/main/index

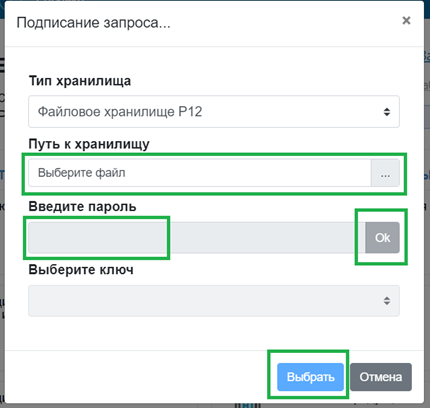

2. Далее в окне «Подписание запроса» выбираем путь к своему ЭЦП, вводим пароль и нажимаем «Ок» и нажимаем «Выбрать».

(Важно! Если кнопка «Ок» не активная – смотрите инструкцию как установить плагин КНП в Приложении № 2 )

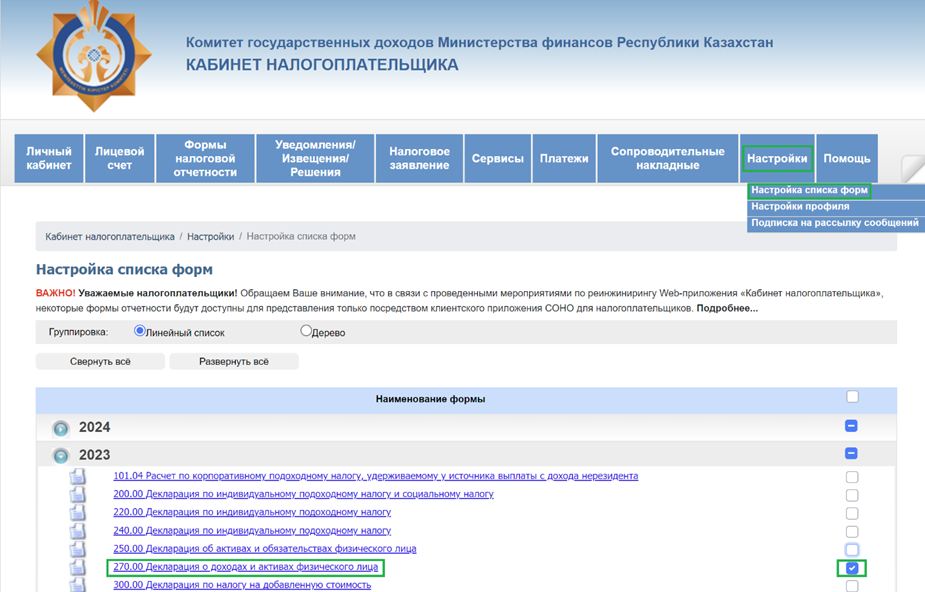

3. Заходим во вкладку «Настройки», выбираем «Настройка списка форм». Открываем вкладку «2023» и ставим галочку напротив «270.00 Декларация о доходах и имуществе физического лица». При заполнении формы мы находимся в следующем году после отчетного! Следовательно, в 2024м году декларацию надо выбрать во вкладке 2023, в 2025м – вкладка 2024 итд.

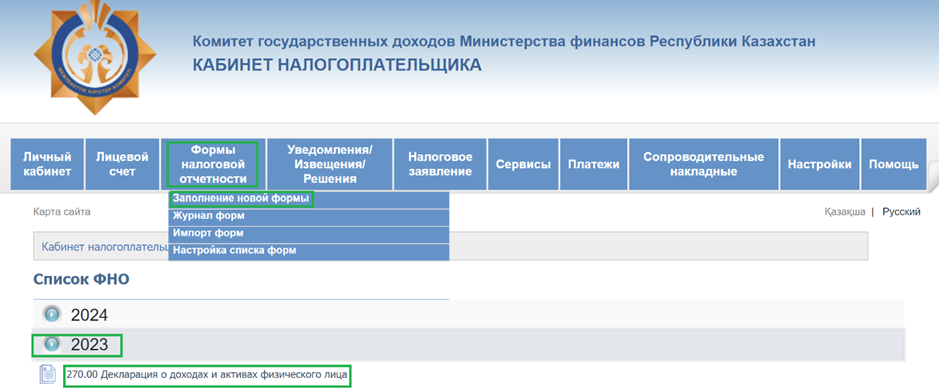

4. Далее заходим во вкладку «Формы налоговой отчетности» и выбираем «Заполнение новой формы». Из списка выбираем «2023» год и нажимаем на форму «270.00 Декларация о доходах и имуществе физического лица».

5.Открывается декларация о доходах и имуществе физического лица по форме 270.

Декларация состоит из 2 страниц и 7 приложений. Чтобы заполнить все нужные страницы и приложения пользователю необходимо пройти 5 условных шагов на сайте. Нужные поля в декларации и приложениях при этом заполнятся автоматически (Очень удобно).

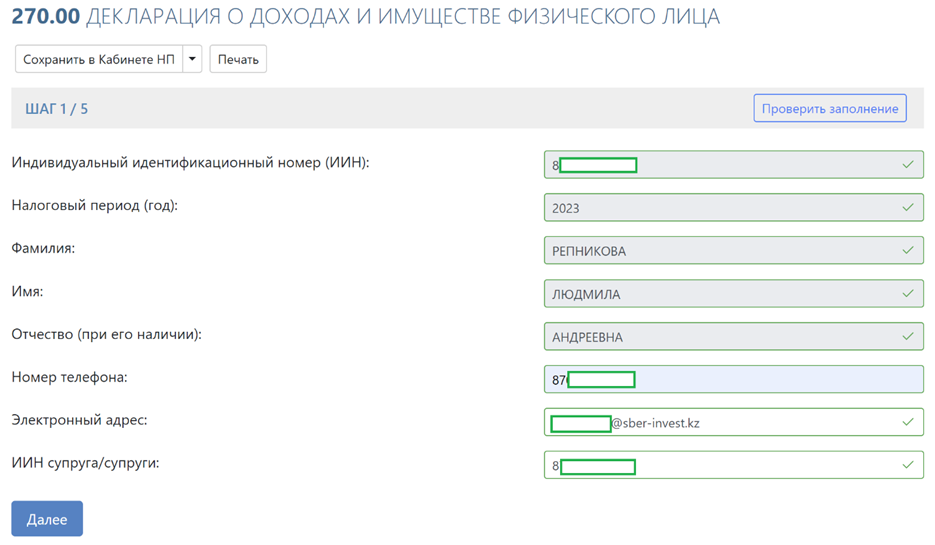

Начинаем заполнять ШАГ 1/5.

Поля «ИИН», «Налоговый период (год)», «Фамилия», «Имя» «Отчество» - заполняются автоматически.

Поля «Номер телефона» и «Электронный адрес» - ваши номер сотового телефона и электронный адрес соответственно (для связи с вами при необходимости).

Поле ИИН супруга/супруги – указываете ИИН вашей супруги/ супруга (при наличии).

Жмем кнопку «Далее»

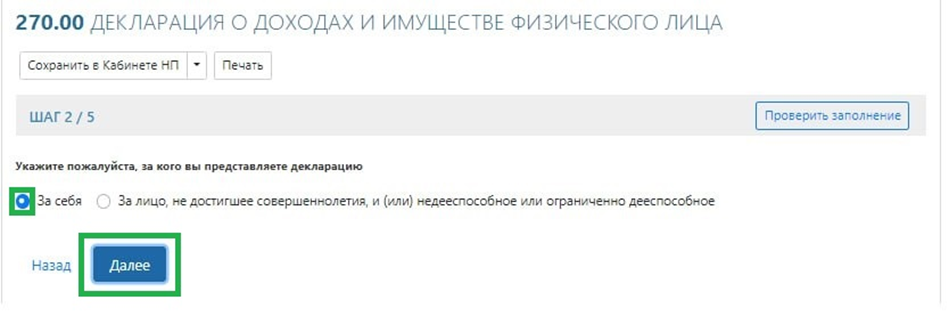

6. Переходим к заполнению ШАГ 2/5 - Укажите пожалуйста, за кого вы представляете декларацию.

Выбираем «За себя» – если заполняем декларацию за себя.

Ставим галочку и вводим ИИН представляемого лица - если подаем декларацию за несовершеннолетнего ребенка или любое другое недееспособное лицо законным представителем которого вы являетесь и за кого вы хотите подать декларацию.

Жмем кнопку «Далее»

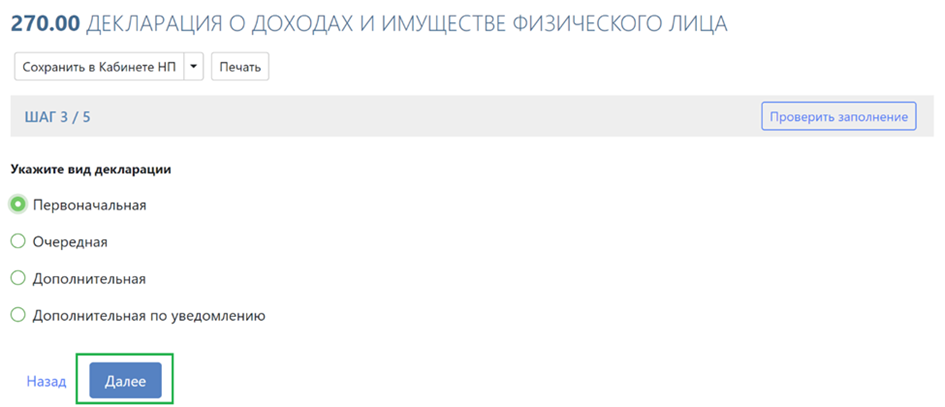

7. Переходим к заполнению ШАГ 3/5 – «Укажите вид декларации». Выбираем:

Первоначальная – если сдаем форму 270 в первый раз;

Очередная – если уже сдавали когда-либо;

Дополнительная – если нужно дополнить основную форму декларации дополнительными сведениями или внести корректировки;

Дополнительная по уведомлению – сдается в случае, если вы получили уведомление от налоговых органов и подаете декларацию в ответ.

Если вы выбрали «Дополнительная по уведомлению», то нужно указать номер и дата уведомления в дополнительных полях соответственно.

Жмем кнопку «Далее»

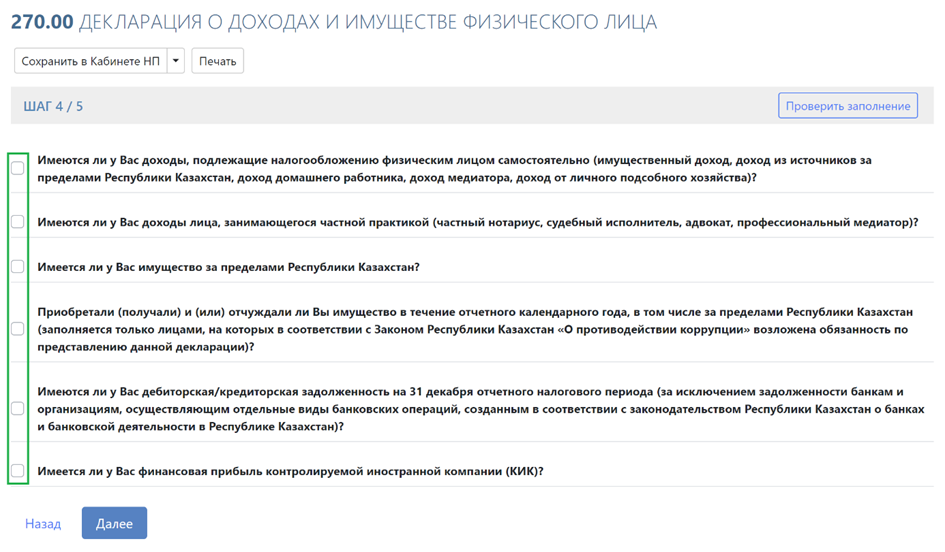

8. Переходим к заполнению ШАГ 4/5 – «Доходы, активы и обязательства».

В этой секции необходимо ознакомиться с каждым пунктом, отметить и заполнить нужные учитывая особенности налогоплательщика.

В этой инструкции мы разберем пример физического лица - налогового резидента в Казахстане с имеющимися в собственности ценными бумагами, паями ПИФ и кредиторской/дебиторской задолженностями в Казахстане и за его пределами.

Зарубежное имущество, транспортные средства, средства на банковских счетах в иностранном государстве и другие разделы можно найти в нашей образовательной программе “Всеобщее Декларирование” Всегда будь в курсе!, либо курсе для налоговых консультантов (по необходимости).

«Имеются ли у Вас доходы, подлежащие налогообложению физическим лицом самостоятельно (имущественный доход, доход из источников за пределами Республики Казахстан, доход домашнего работника, доход медиатора, доход от личного подсобного хозяйства)?».

В разделе указываются доходы, полученные налогоплательщиком в течение отчетного периода (года), которые НЕ облагались налогом у источника выплаты как в Казахстане, так и за его пределами. Доходы, которые облагались в Казахстане (например, заработная плата в Казахстане, доходы по депозитам Казахстанских банков, дивиденды, полученные от Казахстанских ценных бумаг) отражать в 270 форме больше не нужно.

В разделе несколько пунктов, которые нужно заполнять последовательно. Каждый пункт заполняется согласно заранее подготовленным расчетам (рекомендуется) – описание каждого шага и пример заполнения ниже. Расчет - в приложении.

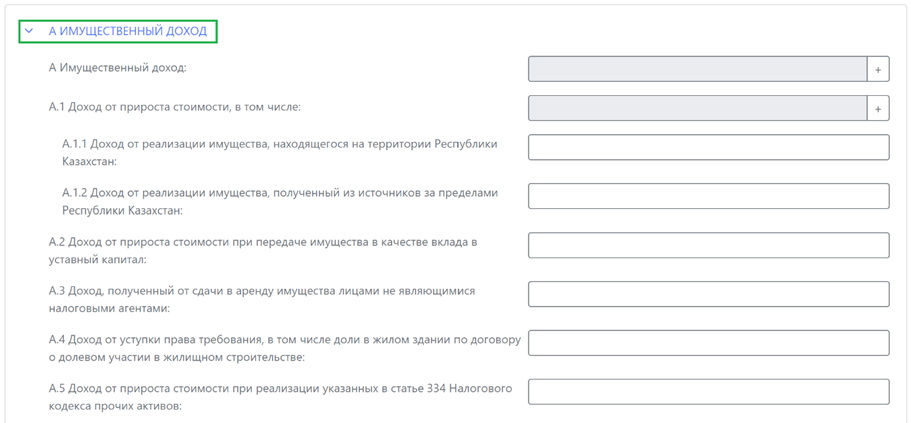

A. Имущественный доход – нажимаем «>» и начинаем заполнять.

Видео-инструкция - Раздел A “Имущественный доход" :

Пример

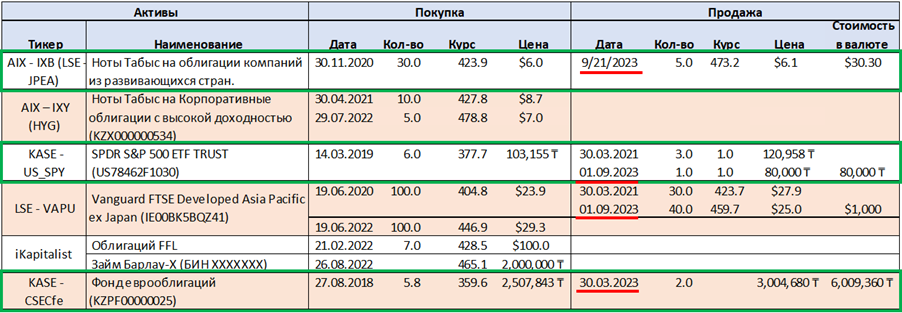

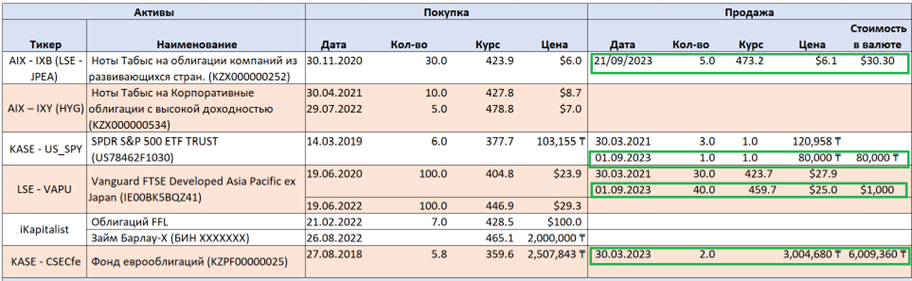

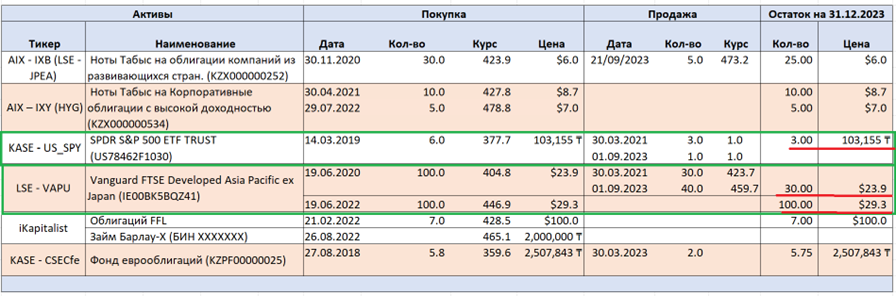

Из имущественных доходов подлежащих налогообложению самостоятельно у налогоплательщика с условным портфелем в нашем примере (ниже) в 2023м году возник доход по сделкам реализации нот Табыс и паев фонда «Еврооблигации» - в Казахстане, и ETF US_SPY и VAPU на зарубежных рынках соответственно.

Disclaimer – Бумаги подобраны с целью покрытия спектра возможных комбинаций в портфелях наших подписчиков и ничего общего с реальными портфелями не имеет.

Разберем каждый пункт по порядку. Начнем с доход от реализации имущества, находящегося на территории Республики Казахстан:

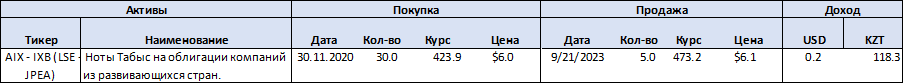

1. Ноты Табыс на облигации компаний из развивающихся стран - В 2023м году продано 5ед по цене 6.06 USD. Доход от прироста стоимости рассчитываться как разница между стоимостью при покупке и реализации актива соответственно. Возникший при этом доход (0.2USD) необходимо перевести в национальную валюту по курсу валют Национального Банка на день совершения сделки.

Итого доход от продажи нот Табыс составит 118 тенге.

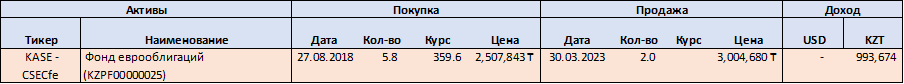

2. Паи Фонда еврооблигаций от Centras Securities - В 2023м году продано 2 пая по цене 3 004 680 тенге. Доход от прироста стоимости рассчитываться как разница между стоимостью при покупке и реализации актива соответственно.

Доход от продажи паев составит 993 674 тенге.

Итого доход от реализации имущества, находящегося на территории Республики Казахстан составит 120 тенге (продажа Нот Табыс) и 993 674 тенге (продажа паев Фонда Еврооблигаций).

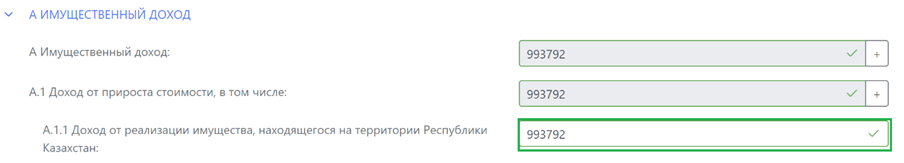

Полученную сумму (993 792 тенге) необходимо занести в декларацию. Пример на рисунке ниже:

Строки А и А.1. обновляются автоматически – самостоятельно их заполнять не нужно.

Переходим к доходу от реализации имущества, полученного за пределами Республики Казахстан

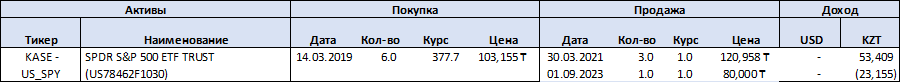

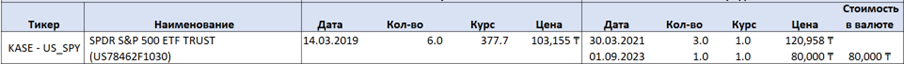

1. SPDR S&P 500 ETF TRUST - ISIN ценной бумаги начинается на US – эмитент зарегистрирован в CША. Доход по сделкам с зарубежным имуществом считается доходом, полученным за пределами Республики Казахстан! (Несмотря на то что паи фонда приобретены на Казахстанской бирже КАSE (KASE – SPY).

При соблюдении определенных критериев (ликвидности) доход, полученный на KASE, может быть освобожден от налогообложения. Подробнее - статья «Критерии ликвидности для применения налоговых льгот на KASE и AIX».

Доход от прироста стоимости рассчитываться как разница между стоимостью реализации и стоимости приобретения актива соответственно. В нашем примере в 2023м году была продана 1ед по цене 80 000 тенге. Цена приобретения актива (в 2019 году) - 103 155 тенге. Следовательно, возник убыток в размере 23 155 тенге.

На данный момент положения Налогового Кодекса не позволяют брать убытки и комиссии на вычеты. Поэтому возникший убыток по этой сделке придется оставить без внимания. Будем надеяться на лучшее, но пока так.

2. Vanguard FTSE Developed Asia Pacific ex Japan - ISIN VAPU начинается на IE – эмитент VAPU зарегистрирован в Ирландии. Аналогично предыдущему активу (SPY) доход по сделкам с VAPU считается доходом, полученным за пределами Республики Казахстан!

В 2023м году продано 40 паев по цене 25 USD. Паи приобретены 2020м году по цене 23,87 USD. Возникший при этом доход (45.2USD) необходимо перевести в национальную валюту по курсу валют Национального Банка на день совершения сделки.

Итоговый доход в национальной валюте составит - 20 778 KZT. (согласно таблице ниже).

Учитывать последовательность реализации ценных бумаг, приобретённых в разное время и по разной стоимости необходимо по принципу естественной очереди - FIFO (First In, First Out). Следуя этому принципу, реализация ценных бумаг происходит в очередности их приобретения. Подробнее в “Инструкции по подготовке декларации об активах и обязательствах физического лица (форма 250.00)”

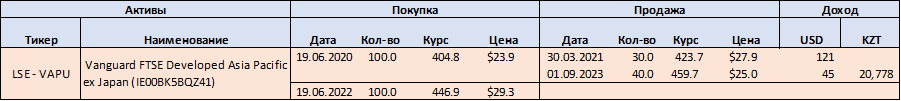

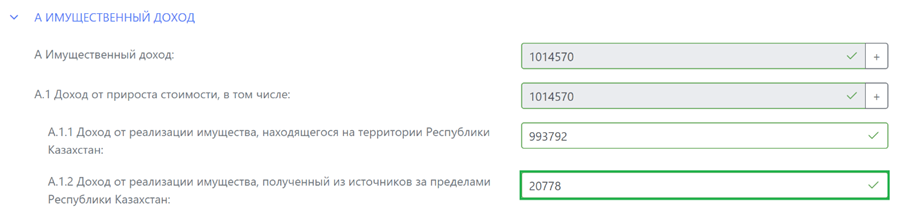

Полученный доход (20 778 тенге) необходимо занести в декларацию в раздел доход от реализации имущества, полученный из источников за пределами Республики Казахстан. Пример на рисунке ниже:

Строки А и А.1. обновляются автоматически – самостоятельно их заполнять не нужно.

Переходим к разделу В «Другие доходы».

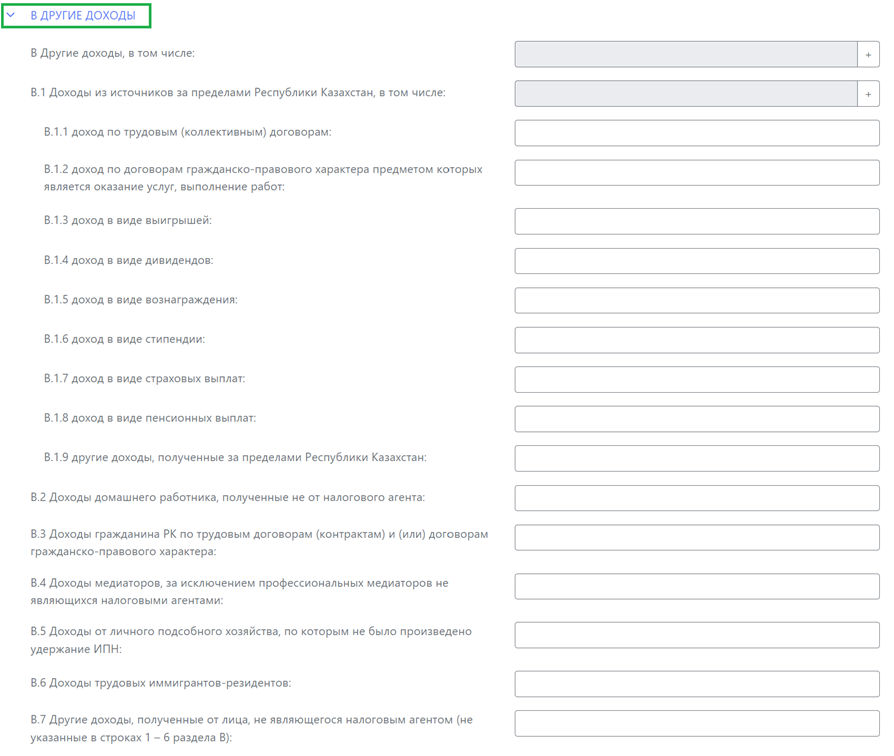

B. Другие доходы – нажимаем «>» и начинаем заполнять.

Видео-инструкция - Раздел B “Другие оходы" :

Пример

В портфеле нашего налогоплательщика есть два зарубежных актива – SPY и VAPU. В 2023г по ним получены дивиденды, которые подлежат налогообложению самостоятельно и относятся к «Другим доходам». Один из активов куплен на Лондонской бирже (LSE - VAPU), другой - в Казахстане (KASE – SPY). Разберем каждый пункт по порядку.

1. Vanguard FTSE Developed Asia Pacific ex Japan.

Фонд выплачивает дивиденды каждый квартал. В 2023м общая сумма дивидендов составила 577.81 USD. Дивиденды необходимо перевести в национальную валюту по курсу национального банка на момент получения каждого из них (ежеквартально).

Итоговая сумма дивидендов в национальной валюте составит 266 408 тенге (согласно таблице ниже).

2. SPDR S&P 500 ETF TRUST

Фонд ежеквартально выплачивает дивиденды, которые в 2023м суммарно составили 18.53 USD. Аналогично предыдущему активу дивиденды необходимо перевести в национальную валюту по курсу национального банка на момент получения каждого из них. Итоговая сумма полученных дивидендов составит 8 440 KZT (сводная таблица ниже).

Дивиденды иностранного эмитента, ценные бумаги которого приобретены на биржах Казахстана являются доходом из источников за пределами РК и должны указываться соответственно.

Итого доход в виде дивидендов полученный за пределами РК составил 266 408 тенге (дивиденды VAPU) и 8 440 тенге (дивиденды SPY).

Полученную сумму (274 848 тенге) необходимо занести в декларацию. Пример на рисунке ниже:

Строки В и В.1. обновляются автоматически.

Переходим к следующему разделу.

C. Суммарная прибыль КИК и ПУ КИК - В этом поле отражается суммарная прибыль КИК и постоянных учреждений КИК, определенная согласно статьям 297 и 340 Налогового кодекса.

Инструкцию по заполнению этого пункта можно найти в курсе для налоговых консультантов.

У налогоплательщика в нашем примере нет зарубежных юридических лиц.

Переходим к следующему разделу.

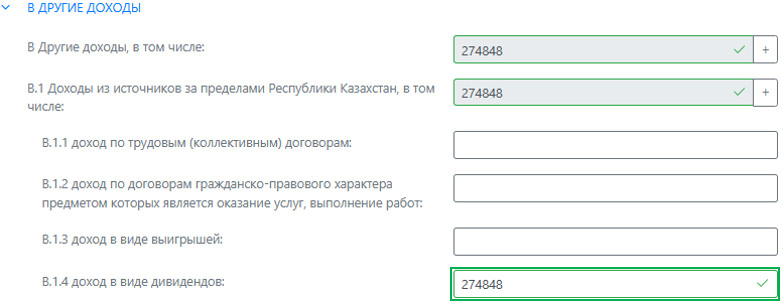

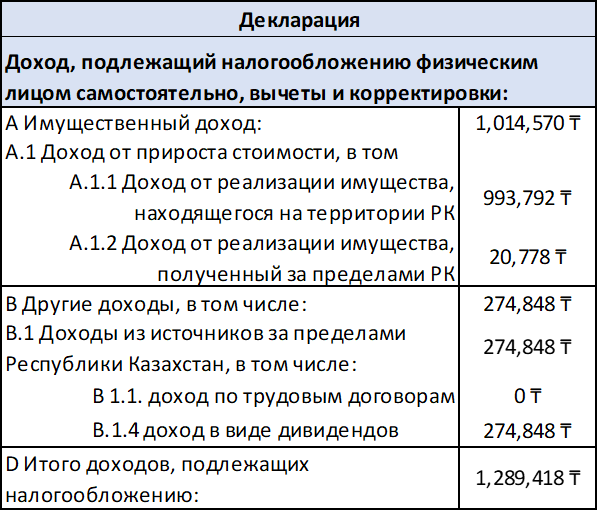

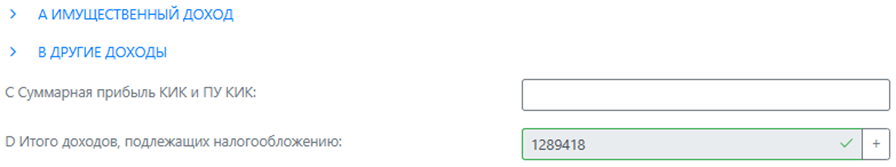

D. Итого доходов, подлежащих налогообложению: Итоговая сумма доходов определяется как сумма строк А, В и C.

Пример

Итого доход, подлежащий налогообложению физическим лицом самостоятельно в нашем примере, суммарно составит 1 289 418 KZT. Имущественный доход при этом составил 1 014 570, а доход из источников за пределами РК – 274 848 KZT. (сводная таблица ниже):

После заполнения подразделов A «Имущественный доход» и B «Другие доходы» (выше) – подраздел D заполняется автоматически. Пример на рисунке ниже.

Переходим к следующему разделу.

Е. Корректировка дохода – нажимаем «>» и начинаем заполнять.

Внимание! При заполнении секции корректировки рассматриваются доходы, подлежащие налогообложению самостоятельно

Корректировки по доходам, подлежащим налогообложению у источника выплаты остаются «за скобками»! Например:

| Корректировки по доходам, подлежащим налогообложению самостоятельно | Корректировки по доходам, подлежащим налогообложению у источника выплаты (корректировки по доходам, которые НЕ нужно учитывать) |

|

|

Видео-инструкция - Раздел E “Корректировка дохода" :

Пример

Налогоплательщик в нашем примере является резидентом РК у которого в собственности есть Казахстанский фонд «Еврооблигации» и ноты Табыс. Кроме того есть зарубежный актив SPY, купленный на KASE. Доходы по ним можно исключить из налогооблагаемого дохода в соответствии со статьей 341 НК РК.

Разберем каждый пункт по порядку.

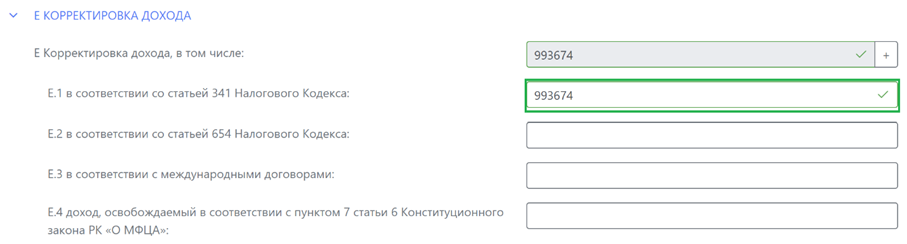

1. Паи Фонда еврооблигаций от Centras Securities - В 2023м году продано 2 пая по цене 3 004 680 тенге. Доход от прироста стоимости рассчитываться составил 993 674 тенге.

Прирост стоимости по паям инвестиционных фондов освобожден от налогообложения и подлежит исключению из налогооблагаемого дохода в соответствии с подпунктом 8–1 пункта 1 статьи 341 НК РК.

Доход, подлежащий корректировке, составит 993 674 тенге - доход от продажи паев Фонда еврооблигаций.

Именно так его необходимо занести в декларацию. Пример на рисунке ниже.

Строка E обновляется автоматически.

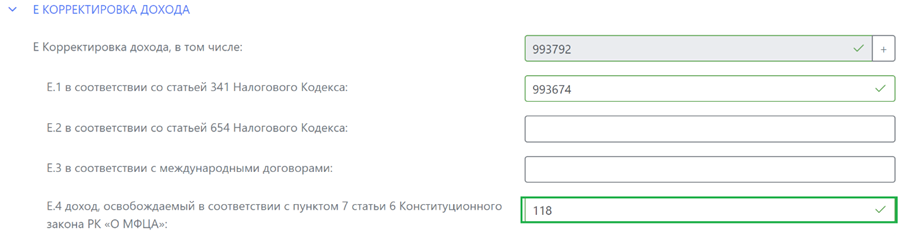

2. Ноты Табыс на облигации компаний из развивающихся стран - В 23м году продано 5ед по цене 6.06 USD за ед. Доход от прироста стоимости при этом составил 118 тенге.

Ноты Табыс находятся в официальном списке Казахстанской биржи (AIX). Прирост стоимости по нотам Табыс освобожден от налогообложения и подлежит исключению из налогооблагаемого дохода в соответствии с пунктом 7 статьи 6 Конституционного закона Республики Казахстан «О Международном финансовом центре «Астана».

Именно так его необходимо занести в декларацию. Пример на рисунке ниже.

Итоговый доход, подлежащий корректировке, составит 993 792 тенге. Сумма дохода от продажи паев Фонда еврооблигаций (993,674 тенге) и нот Табыс (118 тенге).

Строка E обновляется автоматически.

3. SPDR S&P 500 ETF TRUST - В 2023г получены дивиденды в сумме 8,448 тенге. Фонд (паи) приобретен на Казахстанкой бирже (KASE) ипри соблюдении определенных критериев дивиденды фонда могут быть освобождены от налогообложения согласно подпункту 7 пункта 1 статьи 341 НК РК.

Однако в 2023м году SPY по критериям ликвидности «не проходит», следовательно применять налоговую льготу в 2023м году мы не можем.

О том как смотреть критерии ликвидности мы подробно писали в нашей статьей: Критерии ликвидности для применения налоговых льгот на KASE и AIX.

Переходим к следующему разделу.

F. Налоговые вычеты – нажимаем «>» и начинаем заполнять.

У налогоплательщика в нашем примере (выше) нет налоговых вычетов. Подробнее о вычетах в нашей статье - «Налоговые вычеты по ИПН и механизм их применения» или курсе для налоговых консультантов.

Переходим к исчислению индивидуального подоходного налога (ИПН) - разделы G, H, I и J.

Заполнять разделы необходимо по заранее подготовленным расчетам. Описание каждого шага и пример заполнения декларации ниже. Расчет на основании налогоплательщика с условным портфелем (выше) в приложении к инструкции.

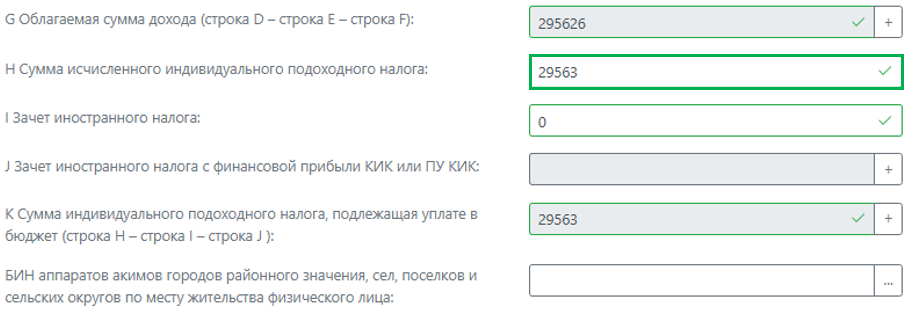

G. Облагаемая сумма дохода (строка D – строка E – строка F): Общая сумма дохода подлежащего налогообложению самостоятельно с учетом корректировок и вычетов. Определяется как разница D – (E + F), заполняется автоматически.

H. Сумма исчисленного индивидуального подоходного налога: Сумма Индивидуального Подоходного Налога (ИПН), по общей сумме дохода подлежащего налогообложению самостоятельно (выше). Рассчитывается как 10% от облагаемой суммы (G)

I. Зачет иностранного налога: В этом поле необходимо указать удержанный за пределами РК налог, который можно “взять в зачет”. Описание и пример зачета иностранного налога можно найти в нашей образовательной программе “Всеобщее Декларирование” Всегда будь в курсе!, или курсе для налоговых консультантов.

J. Зачет иностранного налога с финансовой прибыли КИК или ПУ КИК: В этом поле необходимо указать удержанный за пределами РК налог по доходам КИК и ПУ КИК. Инструкцию по заполнению этого пункта можно найти в курсе для налоговых консультантов.

K. Сумма индивидуального подоходного налога, подлежащая уплате в бюджет: В этой строке отражается сумма ИПН, подлежащая уплате за налоговый период по имущественному и другим доходам. Сумма рассчитывается как:

| K = (строка H – строка I – строка J) |

Видео-инструкция - “Расчет ИПН подлежащего к уплате" :

Пример

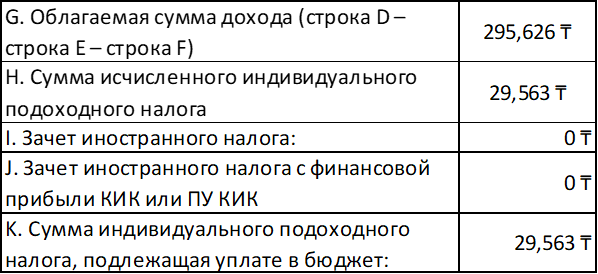

Общая сумма доходов, подлежащих налогообложению самостоятельно в нашем примере, составила – 1 289 418 тенге. (D)

Сумма корректировок и вычетов в 2023м году составила 993 792 тенге (E и F).

Следовательно доход, подлежащий налогообложению за вычетом корректировок и вычетов равен (G) равен 295 626 тенге (1 289 418 – 993 792), а исчисленный ИПН составит (Н) – 29 563 тенге.

Строки I и J не применимы и равны нулю.

В итоге сумма ИПН, подлежащая к уплате в бюджет = 29 563 KZT. (сводная таблица ниже):

Строка G заполняется автоматически. Необходимо занести сумму исчисленного ИПН (строка H). Строка K обновится автоматически. Пример на рисунке (ниже).

БИН аппаратов акимов городов районного значения, сел, поселков и сельских округов: указывается только если вы прописаны в городе районного значения, селе, поселке или сельском округе нажимаем три точки и из выпадающего выбираем БИН своего налогового органа (можно искать по коду УГД).

Переходим к следующему разделу.

Имеются ли у Вас доходы лица, занимающегося частной практикой (частный нотариус, cудебный исполнитель, адвокат, профессиональный медиатор)?

Этот раздел заполняют частные нотариусы, судебные исполнители, адвокаты и профессиональные медиаторы. Инструкцию по заполнению этого пункта можно найти в курсе для налоговых консультантов.

Переходим к следующему разделу.

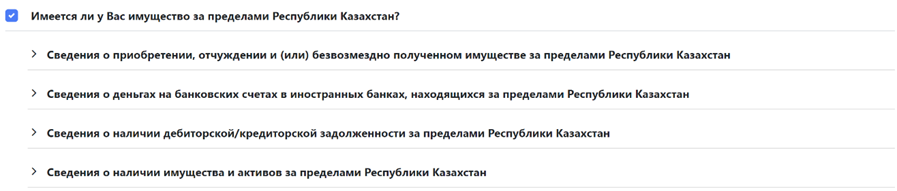

Имеется ли у Вас имущество за пределами Республики Казахстан?

В этом разделе есть 4 пункта которые нужно заполнить.

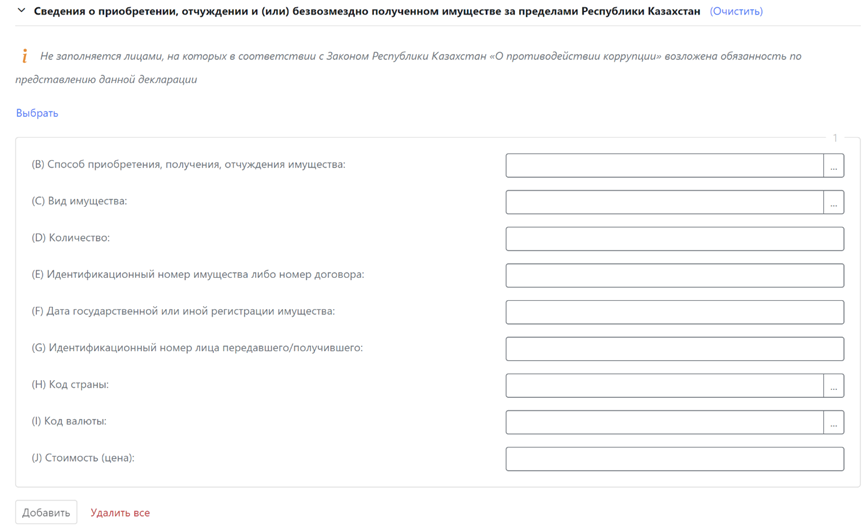

Сведения о приобретении, отчуждении и (или) безвозмездно полученном имуществе за пределами Республики Казахстан – нажимаем на нажимаем «>» и начинаем заполнять.

Необходимо занести все приобретения и отчуждения зарубежного имущества за отчетный период. Нажимаем «Добавить» и начинаем заполнять.

Внимание! Первый пункт НЕ заполняется лицами уполномоченными на выполнение государственных функций (либо лиц к ним приравненных) согласно подпунктам 3, 4 пункта 1 Закона «О Противодействии Коррупции».

Вместо этого пункта вышеуказанные лица должны заполнять пункт «Приобретали (получали) и (или) отчуждали ли Вы имущество в течение отчетного календарного года, в том числе за пределами Республики Казахстан» Далее по инструкции.

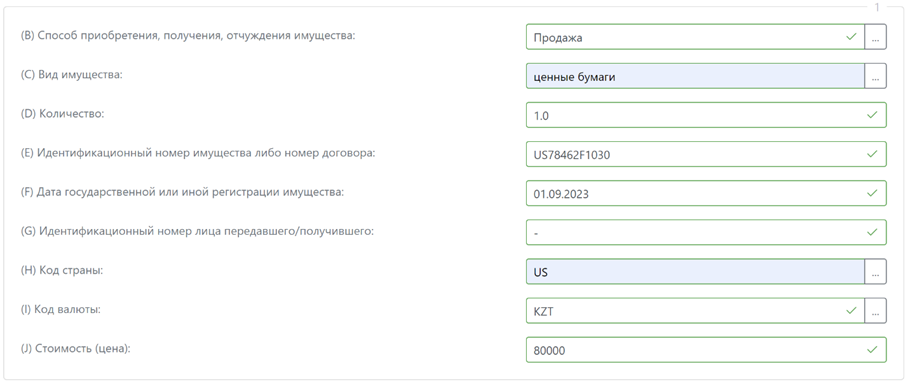

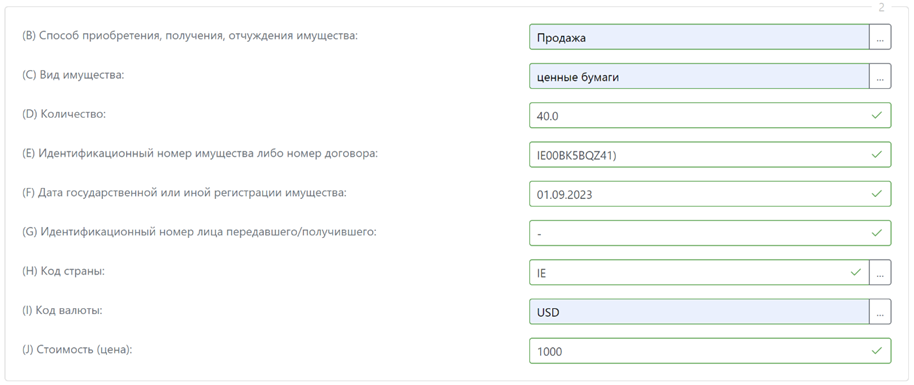

- (B) Способ приобретения, получения, отчуждения имущества: нажимаем три точки и выбираем способ из выпадающего списка:

- (С) Вид имущества: нажимаем три точки и выбираем вид имущества из выпадающего списка:

- (D) Количество: указываем количество приобретенного/ отчужденного имущества в конкретной сделке.

- (E) Идентификационный номер: указываем регистрационный номер имущества согласно правоустанавливающим документам (кадастровый номер, номер государственной регистрации, договора, ISIN ценных бумаг итд). В случае приобретения (получения) и (или) отчуждения доли участия в юридическом лице указывается БИН юридического лица. В случае приобретения (получения) и (или) отчуждения доли в жилищном строительстве указывается номер договора.

- (F) Дата государственной или иной регистрации имущества: выбираем дату государственной или иной регистрации (учету) имущества права и (или) сделки покупки/ продажи.

- (G) Идентификационный номер лица передавшего/получившего: указываем ИИН лица, которое продало или купило имущество (при его наличии). В случае если информация отсутствует ставим «-» (прочерк).

- (H) Код страны: - нажимаем три точки, во всплывающем окне выбираем нужную нам страну, где зарегистрировано имущество соответственно. Либо вводим в поисковике нужный код, потом выбираем страну из списка и жмем «Выбрать». Код страны указывается в соответствии с двузначной буквенной кодировкой, установленной в приложении 22 «Классификатор стран мира», утвержденной решением КТС № 378

- (I) Код валюты: нажимаем три точки и выбираем валюту, в которой было приобретено/ отчуждено имущество (из списка). Код валюты указывается в соответствии с трехзначной буквенной кодировкой, установленной в приложении 23 «Классификатор валют», утвержденной решением КТС № 378.

- (E) Стоимость (цена): указываем общую стоимость (продажи или покупки). Указывается в валюте приобретения (не нужно переводить в тенге).

Внимание! Заносить сделки приобретения /реализации в декларацию необходимо отдельными линиями по стоимости и дате совершения! (Необходимо для корректного расчета прироста стоимости при подготовке налоговой декларации)

Видео-инструкция – “Сведения о приобретении, отчуждении имущества – физ лица“.

Пример

Предположим, что налогоплательщик в нашем примере не является лицом, уполномоченными на выполнение государственных функций (либо лиц к ним приравненных). Следовательно, указывать все приобретения и отчуждения имущества за отчетный период ему необходимо в этой секции. Описание и пример для гос. чиновника можно найти в курсе для налоговых консультантов.

В 2023м году у налогоплательщика был ряд сделок: в том числе продажа нот Табыс (IXB), продажа SPY, VAPU и паев фонда «Еврооблигаций». Согласно правилам необходимо внести только сделки по зарубежным активам (SPY и VAPU). Отражать приобретение и отчуждение имущества в Казахстане не нужно.

Разберем каждый пункт по порядку.

1. SPDR S&P 500 ETF TRUST (SPY):

В 2023м году реализовано 1ед по цене 80 000 Тенге (рис ниже). Эмитент ценной бумаги зарегистрирован за пределами Казахстана, следовательно, SPY является зарубежнымм активом. Подробнее об определении страны регистрации ценной бумаги - “Как определить страну происхождения ценной бумаги. Список стран – офшоров”.

Сделка совершена в 2023м году следовательно отчуждение подлежит занесению в декларацию.

Необходимо поочередно указать способ отчуждения, вид, количество, идентификационный номер, дату регистрации имущества, код страны, код валюты и стоимость. В поле «Наименование и ИИН/БИН передавшего / получившего лица» нужно поставить «-» прочерк. Пример заполнения на рисунке ниже.

Сведения об отчуждении имущества по Vanguard ETF (LSE – VAPU) заносятся в декларацию аналогично. Пример - ниже.

Примечание: В случае если у ценной бумаги нет уникального идентификационного номера (криптовалюта) – описание ценной бумаги можно добавить в ISIN.

Переходим к следующему разделу.

Сведения о деньгах на банковских счетах в иностранных банках, находящихся за пределами Республики Казахстан – инструкцию по заполнению этого раздела можно найти в нашей образовательной программе “Всеобщее Декларирование” Всегда будь в курсе!, или курсе для налоговых консультантов ( при необходимости).

Сведения о наличии дебиторской/кредиторской задолженности за пределами Республики Казахстан – инструкцию по заполнению этого раздела можно найти в нашей образовательной программе “Всеобщее Декларирование” Всегда будь в курсе!, или курсе для налоговых консультантов (при необходимости).

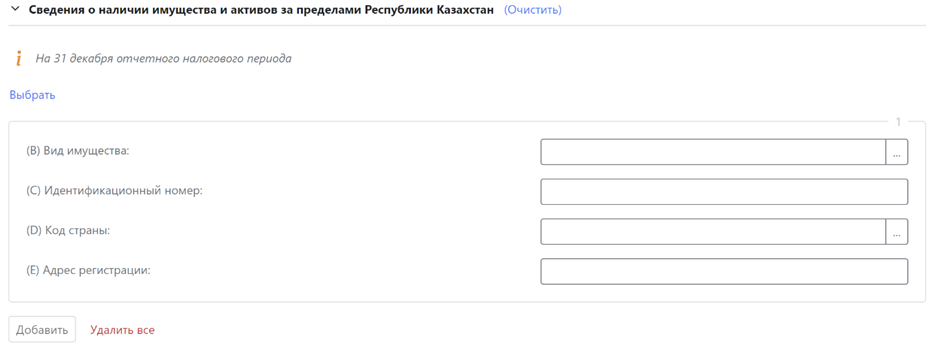

Сведения о наличии имущества и активов за пределами Республики Казахстан – нажимаем на нажимаем «>» и начинаем заполнять.

В этом разделе указывается все имущество, зарегистрированное на имя налогоплательщика за пределами Казахстана по состоянию на 31 декабря отчетного года (недвижимость, земельные участки, транспортные средства, ценные бумаги, доли участия в зарубежных юр. лицах и так далее).

Жмем «Добавить» и заполняем поля:

- (B) Вид имущества: указываем вид и название имущества (тикера) подлежащего государственной или иной регистрации (учету). Вид подбирается согласно классификации в пункте «Сведения о приобретении, отчуждении имущества – стр 26» (выше).

- (C) Идентификационный номер: уникальный номер записи в соответствующем разделе государственного реестра (регистрационный номер, ISIN, кадастровый номер итд - номер правоустанавливающего документа). В случае приобретения (получения) и (или) отчуждения доли участия в юридическом лице указывается идентификационный номер юридического лица. В случае приобретения (получения) и (или) отчуждения доли в жилищном строительстве указывается номер договора.

- (D) Код страны: - нажимаем три точки, во всплывающем окне выбираем нужную нам страну, где зарегистрировано имущество соответственно. Либо вводим в поисковике нужный код, потом выбираем страну из списка и жмем «Выбрать». Код страны указывается в соответствии с двузначной буквенной кодировкой, установленной в приложении 22 «Классификатор стран мира», утвержденной решением КТС № 378

- (E) Адрес регистрации: указываем адрес регистрации имущества (согласно правоустанавливающих документов). Если адрес регистрации не применим - ставим прочерк “-”

Видео-инструкция – “Сведения о наличии имущества за пределами РК“.

Пример

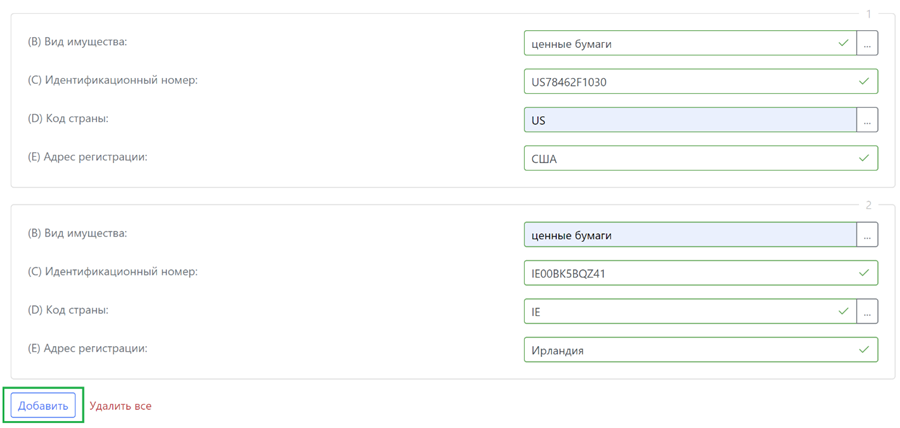

В нашем примере у налогоплательщика из зарубежного имущества есть фонды VAPU и SPY.

Эмитенты VAPU и SPY зарегистрированы за пределами Казахстана, следовательно являются зарубежными активами. Подробнее об определении страны регистрации ценной бумаги - “Как определить страну происхождения ценной бумаги. Список стран – офшоров”.

Согласно классификации (раздел отчуждение и приобретения имущества), акции фондов (паи) являются ценными бумагами. Именно так с указанием тикера фонда, кода страны регистрации, идентификационного номера и адреса зарубежные ценные бумаги необходимо внести в декларацию. Пример на рисунке ниже.

Переходим к следующему разделу.

Приобретали (получали) и (или) отчуждали ли Вы имущество в течение отчетного календарного года, в том числе за пределами Республики Казахстан

Раздел заполняют лица, занимающие государственную должность, выполняющие по полномочиям либо по специальным поручениям административно-хозяйственные функции в государственных органах, в органах местного самоуправления, вооруженных силах итд. Инструкцию по заполнению этого раздела можно найти в курсе “Налоги инвестора в Казахстане - 2. Всеобщее декларирование” или курсе для налоговых консультантов ( при необходимости).

Переходим к следующему разделу.

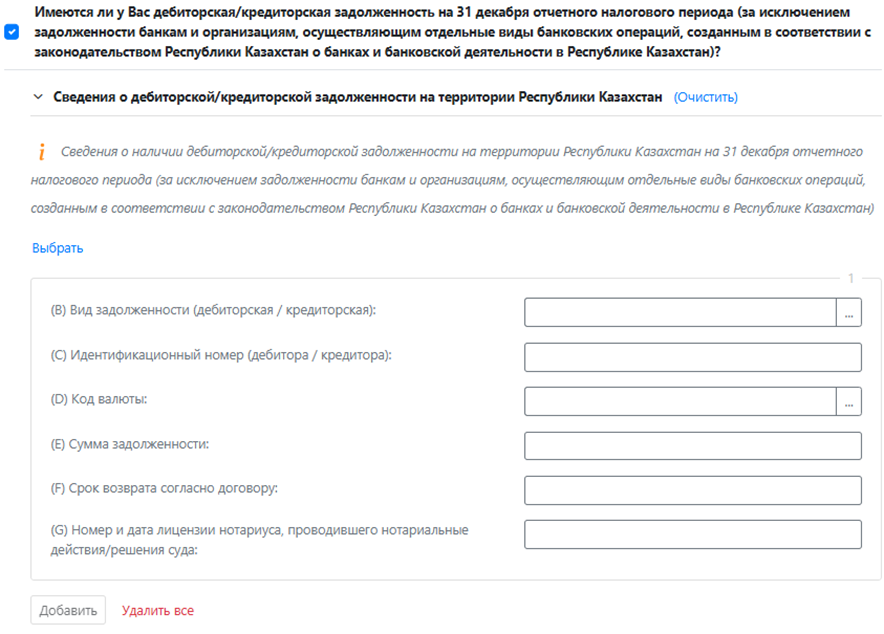

Имеются ли у Вас дебиторская/кредиторская задолженность на 31 декабря отчетного налогового периода (за исключением задолженности банкам и организациям, осуществляющим отдельные виды банковских операций, созданным в соответствии с законодательством Республики Казахстан о банках и банковской деятельности в Республике Казахстан)?

В этом разделе необходимо указать свою задолженность перед третьими лицами (кредиторская задолженность) и задолженности третьих лиц перед вами (дебиторская задолженность) в Казахстане по состоянию на 31 декабря отчетного периода.

*Сведения о задолженности указываются в декларации ТОЛЬКО при наличии договора или иного документа, являющегося основанием возникновения обязательства или требования.

*НЕ указывается задолженность банкам и организациям, осуществляющим отдельные виды банковских операций.

Сведения о дебиторской/кредиторской задолженности на территории Республики Казахстан – на нажимаем «>» и начинаем заполнять.

- (B) Вид задолженности (Д/К): нажимаем три точки, выбираем К – кредиторская, либо Д – дебиторская задолженность соответственно;

- (C) Идентификационный номер (дебитора / кредитора): заносим ИИН/БИН если дебитор/кредитор физическое или юридическое лицо соответственно. Сведения заносятся согласно договору или иного документа, являющегося основанием возникновения обязательства или требования;

- (D) Код валюты: нажимаем три точки, выбираем нужную валюту из списка во всплывающем окне, либо во всплывающем окне в поисковике вводим код нужной валюты, выбираем ее из списка и жмем «Выбрать»; Код валюты указывается в соответствии с трехзначной буквенной кодировкой, установленной в приложении 23 «Классификатор валют», утвержденной решением КТС № 378

- (E) Сумма задолженности: По кредиторской задолженности (К) сумма задолженности (остаток тела долга), включая сумму начисленного вознаграждения (процентов) на конец отчетного периода (31-декабря отчетного года). По дебиторской задолженности указывается только тело долга – по вознаграждению отчитывается компания кредитор;

- (F) Срок возврата согласно договору: выбираем в календаре дату возврата дебиторской и кредиторской задолженности согласно договору;

- (G) Номер и дата лицензии нотариуса, проводившего нотариальные действия/решения суда: указываем номер и дату лицензии нотариуса, который заверил договор или расписку о дебиторской лтюо кредиторской задолженности.

Видео-инструкция – “Сведения о дебиторской/кредиторской задолженности“.

Пример

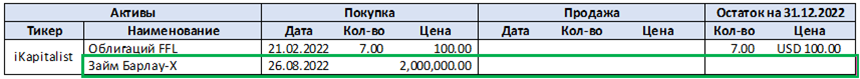

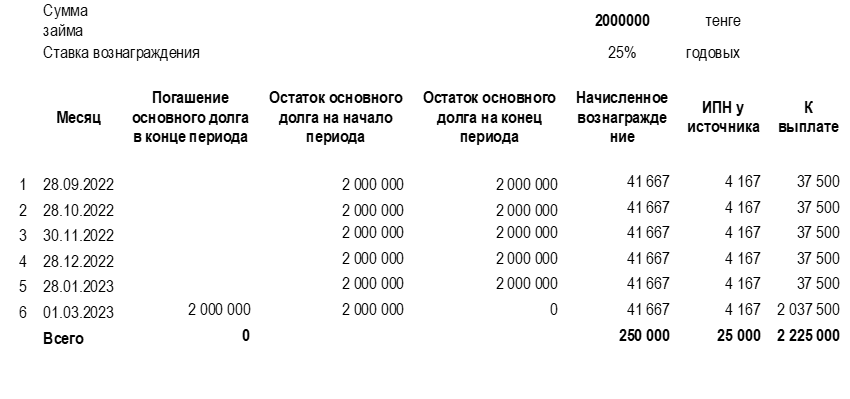

В нашем примере из дебиторской / кредиторской задолженности у налогоплательщика на конец отчётного периода (31 дек-2023) есть договор займа (iKapitalist).

Нажимаем «Добавить поле» и указываем задолженность.

В Августе 22 года на платформе iKapitalist оформлен договор займа, в рамках которого инвестор передал заемщику (компании Барлау-Х) 2 млн KZT на срок 6 месяцев под 25% годовых. Договор администрируется платформой iKapitalist (МФЦА)

Заемщик обязуется в указанный срок возвратить инвестору сумму займа с выплатой вознаграждения на ежемесячной основе согласно утвержденному графику. График платежей ниже.

Компания выплачивала вознаграждение, но к моменту выплаты основного долга средств на счетах в необходимом количестве не оказалось. Администратор (iKapitalist) начал процесс реструктуризации долга. На конец 2023г процесс еще не законен - подписанных соглашений, исполнительных листов или других официальных документов с итоговой суммой задолженности еще нет.

Следовательно, на конец отчетного периода (31-декабря 2022г) сумма основного долга компании Барлау-Х перед физ. Лицом по-прежнему составляет 2,000,000 KZT (начисленное вознаграждение при заполнении этой секции не учитывается).

Именно так с указанием полного наименования компании Барлау-Х и БИН номера (согласно договора займа) дебиторскую задолженность необходимо занести в декларацию. Номером и датой лицензии нотариуса в данном случае будет номер и дата лицензии администратора (Ikapitalist), Пример на рисунке ниже.

Переходим к следующему разделу.

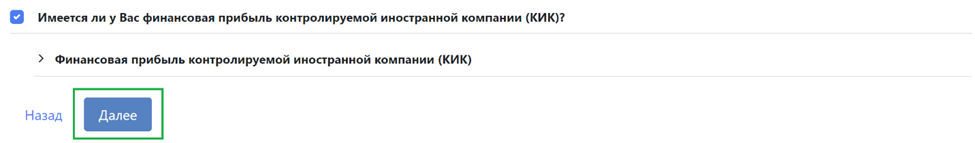

Имеется ли у Вас финансовая прибыль контролируемой иностранной компании (КИК)?

В этом поле отражается суммарная прибыль КИК и постоянных учреждений КИК, определенная согласно статьям 297 и 340 Налогового кодекса. Инструкцию по заполнению этого раздела можно найти в курсе для налоговых консультантов ( при необходимости).

Жмем кнопку «Далее».

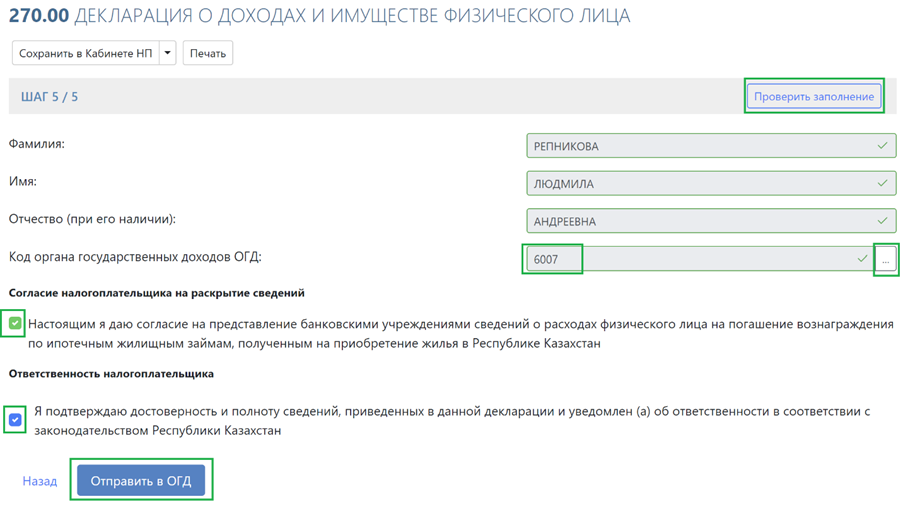

9. Переходим к заполнению ШАГ 5/5 (последний)

Видео-инструкция - “Ответственность налогоплательщика”

Необходимо указать код органа государственных доходов.

- ФИО: заполняется автоматически.

- Код органа государственных доходов: выбираем из выпадающего списка согласно прописке.

Форма заполнена, остается только проверить и отправить в налоговую.

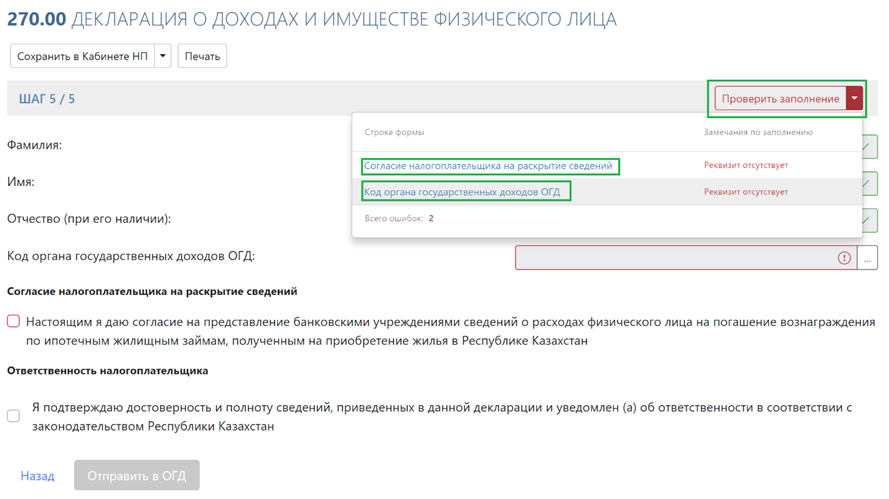

Сначала нажимаем «Проверить заполнение». Если форма заполнена неправильно система выдаст сообщение об ошибках. Общее количество и описание ошибок можно посмотреть в ниспадающем меню - рис ниже. Нажав на ошибку, система перенаправит вас на страничку с указанным полем, где ошибку можно исправить.

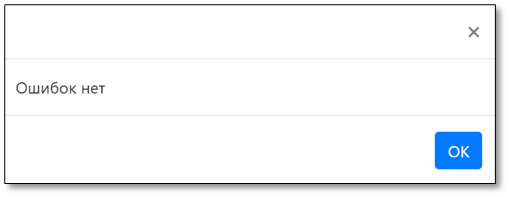

Если ошибок нет, то программа выдаст сообщение “Ошибок нет” (ниже):

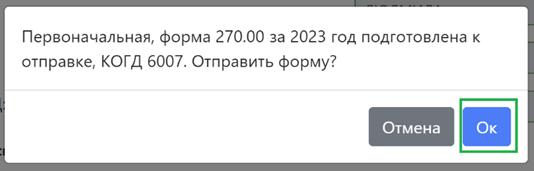

Нажимаем «Отправить в ОГД». Система выдаст следующее ниже, нажимаем «Ок», подписываем ключом RSA или GOST (ЭЦП).

Входящая Декларация по Форме 270 подана!

Сразу после подачи формы 270 система генерирует уведомление о приеме ФНО в налоговом органе. Уведомление нужно скачать и убедиться, что все правильно. (пример уведомления в приложении к данной инструкции - ссылки ниже)

Приложение №1 “Пример уведомления о приеме налоговой отчетности (на что обратить внимание)”

Приложение №2 “Инструкция как установить плагин КНП”

Приложение №3 “Условный портфель для расчета налоговой базы”